京东加油额度什么意思 京东白条加油额度怎么套现用

为了应付偿付能力危机,华夏人寿保险股份有限公司(简称“华夏人寿”)已进入了最后的减持冲刺阶段。

提现服务联系图片中客服QQ 咨询电话18052232749

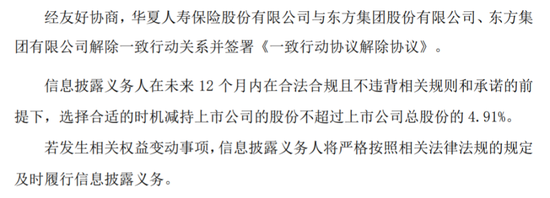

5月6日,华夏人寿持股的民生银行(600016.SH/01988.HK)接连发布四份公告。公告显示,民生银行的三位股东——华夏人寿、东方集团股份有限公司和东方集团有限公司解除一致行动关系,并且在未来12个月内,华夏人寿将减持不超过4.91%的民生银行股份。而4.91%即为华夏人寿所持民生银行全部股份,这通常被视为清仓式减持。

(图片来源:民生银行公告)

对此,光大银行融市场部分析师周茂华表示:“这种清仓式减持通常对股价冲击影响相对大,如果遇到市场情绪不佳情况,可能引致市场恐慌抛售等,预计此次华夏人寿减持会采取较为缓和的方式,以稳定投资者情绪。”同时,他认为,“从此次出清动机看,很大程度与华夏人寿受监管因素影响有关。”

这意味着,在接下来两个月的时间内,华夏人寿如能顺利完成这笔近百亿元的减持,或能解除监管机构去年7月份因其偿付能力不足被处一年期接管的决定。

半年内两次大手笔套现

数据显示,截至目前,华夏人寿持有民生银行A股约17.34亿股,H股约4.15亿股,合计约21.49亿股,占民生银行全部已发行股份总数的4.91%。以5月18日,民生银行在A股与H股市场上的股价分别为4.68元人民币与4.20港元计算,如果本次成功清仓4.91%的股份,华夏人寿将有机会最高套现超过90亿元人民币。

2020年7月,华夏人寿因偿付能力不足被接管,现在距其被银保监会接管已经过去了近十个月,两个月后公司能否顺利“过关”就要揭开谜底。而公司却接连出现减持套现大动作,是否意味着其仍存在较大的资金缺口?从今年以来其不断减持所持上市公司股份的情况来看,资金压力可见不小。

就在本次对民生银行的减持计划发布前一个多月,华夏人寿还曾对另一家上市公司——力源信息(300184.SZ)的股份进行减持。

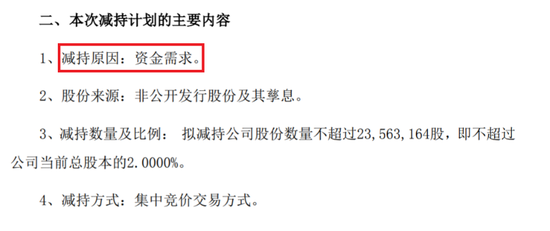

今年一季度末,力源信息发布公告称,本企业于3月16日收到股东华夏人寿关于计划减持股份的告知函,即华夏人寿计划在4月9日至10月8日——六个月内以集中竞价的方式减持不超过当前总股本的2%。

(图片来源:力源信息公告)

而华夏人寿在力源信息的总持股数占公司当前总股本的6.92%。如果成功减持全部2%股份,以截至5月18日的股价3.99元计算,华夏人寿将成功套现逾9400万元人民币。

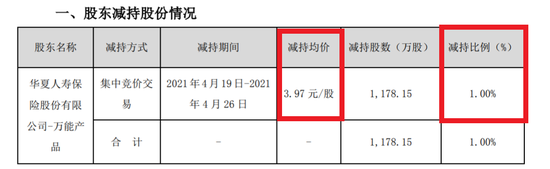

不过,时隔近1个月,4月26日力源信息再次收到华夏人寿发来的减持计划进展告知函称,减持数量已经超过了半数,即本次累计减持股数已达到了总股本的1%。在此期间的减持均价3.97元,已成功套现约4677万元,基本符合上述预估。

(图片来源:力源信息公告)

细看公告,华夏人寿坦陈,减持力源信息是出于资金需求。再结合5月6日减持民生银行股份的公告,显然不出意外的话,两项减持计划将在今年给华夏人寿带来约91亿元的资金注入。

对于减持原因以及如何应对偿付能力不足的问题,《投资者网》致函华夏人寿,对方表示因公司正处于接管期,不便答复。

投资踩雷蚕食巨额利润

不难看出,现在的华夏人寿因缺乏资金处处掣肘。但此前,公司曾经因为快速崛起,创造了令市场瞩目的“华夏速度”。

在2006年成立之初,华夏人寿的注册资本仅为40亿元人民币。不过,2013-2015年,公司先后经历四次增资,以每次不低于20%的增幅,迅速将注册资本增厚至153亿元。截至5月13日,华夏人寿的最新注册资本体量在人寿保险公司中已经位居前十,可谓资金雄厚。

(数据来源:企查查)

并且,公司业绩表现也曾有过高光时刻。数据显示,其2013年年度保费就达到了372亿元,位居市场第九。随后的2014年与2015年,其年度保费继续高歌猛进,分别达到715亿元、1815亿元,排名也相应的从市场第九跃升至前七、乃至前四,仅次于中国人寿、中国平安和太平洋保险。

华夏人寿拥有如此的资金实力和亮眼的业绩表现,怎么会在增资仅约5年后就出现偿付能力不足的问题呢?结合其财报信息,或可一窥端倪。

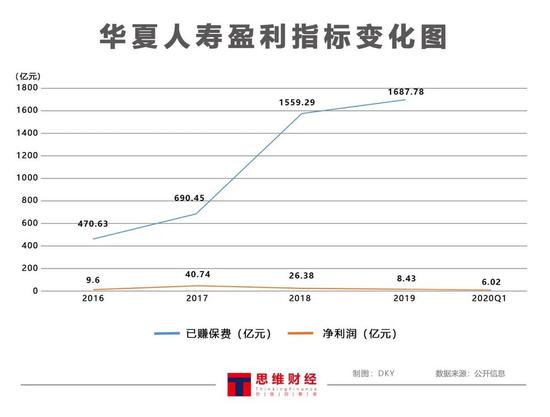

因公司于2020年7月被银保监会接管,其官网上仅有2019年及以前年份的年度信披报告。据财报内容显示,近年来,即2016年至2019年,公司的已赚保费仍然保持着正增长,从470.63亿元增至1687.78亿元。

然而,公司的净利润却如同坐上了过山车,从2016年的9.6亿元一举增长至2017年的40.74亿元,增幅高达3.24倍。此后又接连下降,2018年和2019年公司的净利润分别为26.38亿元、8.43亿元,降幅也高达35.25%和68.04%。

同样的,公司的季度信披报告也只公布到2020年第一季度,而该时段净利润为6.02亿元。公司当前的实际经营状况是否有改善,还需等官方公布最新数据。

有业内人士表示,接连的投资失败或许是华夏人寿净利被蚕食的原因之一。与传统保险资本追求稳健的投资风格不同,华夏人寿一度实行较为激进的“大投行+并购”模式。

何为“大投行+并购”模式?为华夏人寿操盘投资的子公司——华夏久盈资产管理有限责任公司副总经理张洪涛曾在媒体采访中表示,华夏人寿的负债久期,以及追求绝对收益的特点,决定了华夏久盈选择构建以并购为导向的大投行业务模式。

不过事与愿违,事实上公司频频踩雷风险股。具体而言诸如:勤上光电业绩对赌失败;延安必康实控人违规占用上市公司资金、伪造财务记录,使得股价腰斩;同洲电子业绩下滑、被证监会立案调查,导致华夏人寿举牌同洲电子时股价为7.65至8.87元之间,截至5月18日却仅为1.79元,公司也被特殊处理,名称为*ST同洲。其它在个股*ST勤上(002638.SZ)、延安必康(002411.SZ)上,华夏人寿亦被深度套牢。

如此一来,被接管不再令市场惊讶。据公司官网信息,2020年一季度,华夏人寿综合偿付能力充足率是130%,距银保监会规定的不得低于100%的“红线”相差30%。这之后,公司官网中再没更新过季度报告。

到了2020年7月,银保监会即宣布华夏人寿触发《中华人民共和国保险法》第一百四十四条规定的接管条件,正式派驻接管组,行使经营管理权、代行法人职责、代行股东大会、董事会、监事会相关职能。原定接管期自2020年7月17日起至2021年7月16日止,可依法适当延长。

至于是否会被延长,如期清仓完民生银行的股份或许是关键。

也有机构看好公司寿险牌照

虽然,华夏人寿能否“过关”依然成谜,但是仍有机构表示看好。

2017年12月时,中天金融(000540.SZ)就曾宣布将以不超过310亿元的价格购买华夏人寿21%至25%股权,并且已经支付了70亿元人民币的定金。华夏人寿被接管时,该重大资产重组还未获审批。

今年5月7日,中天金融又发布公告称:“公司将继续推进本次重大资产重组事项。公司与交易对方虽已达成初步交易方案,但仍处于与相关行业监管部门 就方案所涉及重大事项进行汇报、沟通、咨询和细化的阶段,尚未形成最终方案。”

中天金融的注册资本约为70亿元人民币,不足华夏人寿的一半,且除了已支付的定金外,中天金融还需支付最高240亿元的尾款。

那么,中天金融为何如此执着于“蛇吞象”?其副董事长石维国曾表示,保险和证券是上市公司重点打造的领域,保险业将是中天金融整个金融板块的一块核心资产,也是未来金融发展的核心支柱。言语中,不乏对华夏人寿寿险牌照价值的认可。

如此来看,华夏人寿仍存顺利“渡劫”的可能性,至于具体情况到底如何,《投资者网》将持续关注。

本文系作者授权本站发表,未经许可,不得转载。